全世界都在抄底日本。

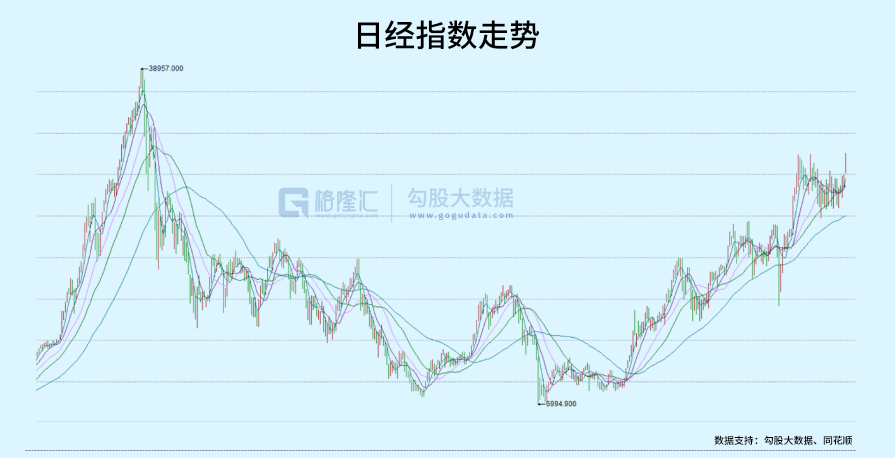

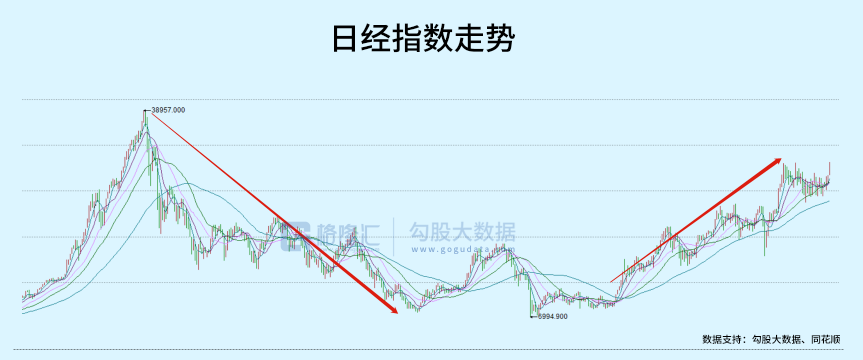

19日,日本股市连续第8日走高,日经225指数19日收涨0.77%报30808点,突破泡沫经济崩溃后的高点,创1990年7月以来新高,年内累涨18%。

看来,日本股民的小日子过得确实不错,人家的第一大庄就是央行。咱们虽有社保、养老金、保险资金入市,但也还是在3000多点徘徊。

羡慕吧!

同时,日经波动率指数(与CBOE VIX一样,基于期权价格)也在飙升,从一周前的15.78攀升至22.48,说明日本股市越来越活跃。

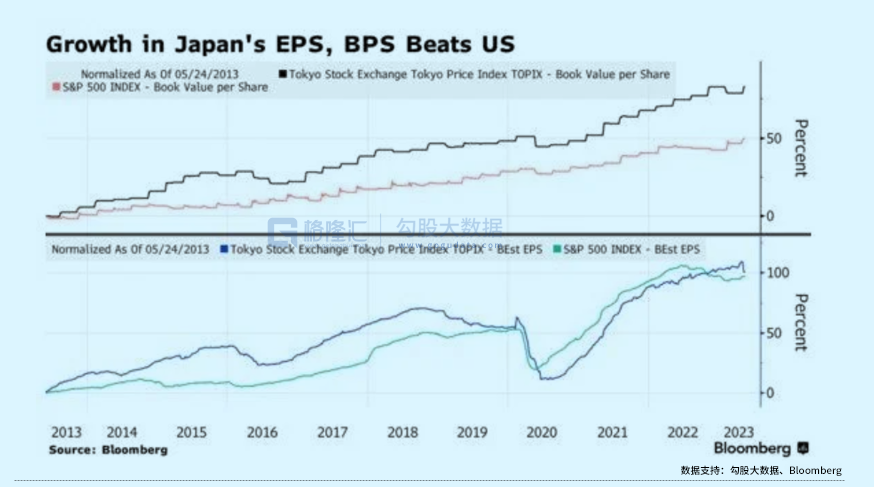

而尽管日经指数已经处于历史新高,但从估值来看,日股似乎还是相对便宜。相比于标普500指数和斯托克欧洲600指数4倍和1.8倍的市净率,日经指数的市净率只有1.3倍,估值相对较低。

若再涨下去,可就回到昭和时期的高位了!

彼时,这个民族遨游在金钱的海洋里,迸发出令世人难忘的光芒。

正如彼国所追求的,如烟花绚烂而转瞬即逝的美。

今时,又会如何?

01

废墟中崛起

1945年8月,日本无条件投降。

彼时,该国98座城市被炸成了废墟,明治维新后近百年建立起的工业体系,奄奄一息。

再加上美国“道奇路线”挤压,整个日本需求萎缩、货物积压。

到1947年,日本进、出口分别暴跌86%、93%,粮食、油料等物资均不能自给。

GNP则相比二战期间下降38%,超过50%企业倒闭,工业生产下降69%,人均收入下降70%,失业率达20%,全国八分之一人面临饿死的绝境。

首相吉田茂,几乎要给太上皇麦克阿瑟下跪,才换来美国的粮食援助。

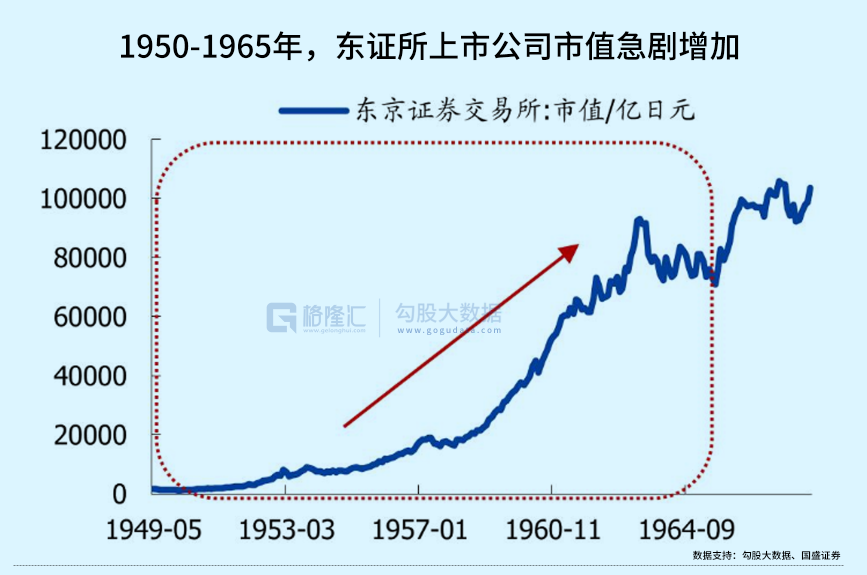

转折点在1950年。

朝鲜战争爆发后,因为离战场近,日本成为美军天然的补给基地。美国政府直接拨款,勒令日本生产提供军事物资。

突如其来的海量订单,堪比特效伟哥,本已痿掉的日本工业,一下子就支棱了起来。

“特需”的出现,不但让积压的约1500亿日元物资被一扫而空,机械、造船、钢铁、水泥、纺织等行业也开始爆发式增长。

1950年下半年,日本出口贸易比上半年猛增55%,工业生产值增加56%,并解决了数十万人的就业问题。

天赐的机会,让吉田茂欣喜若狂,将朝鲜战争比作“神风”,并渴望这阵风吹得更久一些。

事实恰好如他所愿。

麦克阿瑟速胜的美梦被打破,战争持续了三年,日本则在其中大发横财。全国70%的电力、80%的煤炭、90%的交通运输,以及100多万工人,都为“联合国”军服务。

这不但改变了日本的经济状况,也改变了美国原计划将日本打造成农业国的初衷。

1951年,日本出口贸易在1950年的基础上又增长了270%,工业以平均每年36%的速度飞速增长,其中电力增长最快,几乎每年增长100%。

在工厂生产枪械的日本妇女

从数据上看,日本在这场战争中的收益,相当于同时期美国对欧洲马歇尔计划的五倍。

马歇尔计划共支出131亿美元,还是16个国家分配。而日本却独吞了600多亿美元的大单,这确实是天下掉的馅饼。

在经济景气的推动下,投资景气和消费景气也伴随而生,技术革新和投资热潮迅速形成。

全国600家大企业的投入资金,从1950年6月前的137亿日元,猛增至1951年6月的3149亿日元。东京证券市场的平均股价,则92日元升到196日元。

战前,日本年度个人消费总额为2100亿日元,到1953年停战时,已升至7800亿日元。

仅到1952年,日本经济就已经恢复到战前的最高水平。

而恰好此时,高度工业化的美国本土人力和资源价格暴涨,资本家们只好找一个有工业基础且成本更低的地方,把制造业转移过去。

就像百年前的英国,将产业链转移出去一样。

战后重建的日本,是最好的选择。

只是,西方人不懂东亚集体文化的恐怖,第一次工业革命中轻柔的布料,也无法与电气时代的钢铁怪兽媲美。

日本二次崛起的速度之快、力度之猛,超出了剧本设计者的预期。

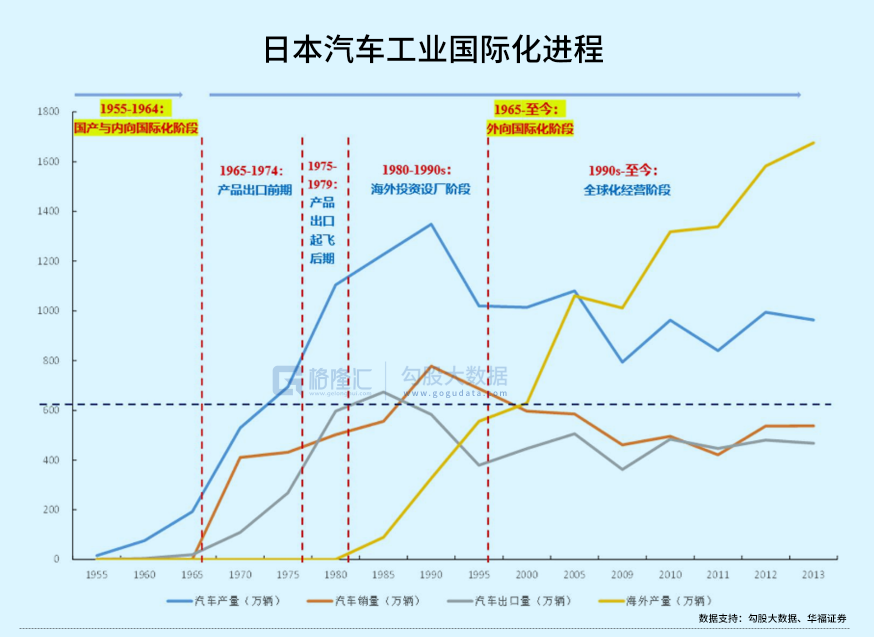

以汽车工业为例。

1955年,日本汽车工业体量几乎为0;1961年,超过意大利,成为世界第五,1966年超过英国,1968年超过西德,1980年产量突破1000万辆,全球占比超过30%,取代美国成为世界第一。

彼时,美国汽车基本被赶出日本市场。而在太平洋另一边,日本汽车在美国的市场份额,却超过20%。

带头大哥被小弟冲得稀烂。

不过,日本毕竟是个小国,很快就遇到与英、美同样的瓶颈,国内生产成本飙升。

同时,第三次工业革命正在爆发,与房地产、金融、信息科技相比,制造业顿时成了鸡肋。

日本企业有样学样,开始将制造业向亚洲四小龙和四小虎转移,让出所有代工类产业。

从前美国的经历来看,产业转移是一次重要的机会。成了,就能站在更高的维度,继续腾飞。

但抓住机会的双手,却被按住了。

02

沉默中复兴?

所有命运的馈赠,早已在暗中标明了价格。

1985年,日本取代美国,成为全球最大的债权国,“日货”充斥着世界每一个角落。

当年9月,美、日、德、英、法达成协议,规定日元和德国马克大幅升值,各国央行须大量抛售美元,以解决美元升值太快的问题。

一上一下,日元相对美元翻了一番。相当于,日本相比海外的生产成本,也翻了一番。

巨大的催动力,使得日本产业转移速度猛增。

资本大量撤出实业,投身金融业和房地产业,对外投资规模也立刻跃居世界第一。

现在我们都知道,这个叫空心化。

短短5年,日本住宅用地涨了近1.5倍,商业用地疯涨了近4倍。

货币的释放,通货膨胀,房价的飙升,就像三个勇士爬上了悬崖。

人们的钱几乎都被楼市牢牢套住,实体经济近乎被摧毁,国内的总体消费水平大幅降低。

为了止损,1989年底,日本央行开始大幅加息,主动戳破经济泡沫,开启了长达30年的熊市,市值一度跌去82%。

直到2012年,安倍政府二度执政,射出超宽松货币政策、吸引民间投资、灵活财政三支箭,尤其2016年后,开启负利率时代,成为全球融资成本最低的国家。

日本股市才由熊转牛,日经指数从9000点到目前近31000点。

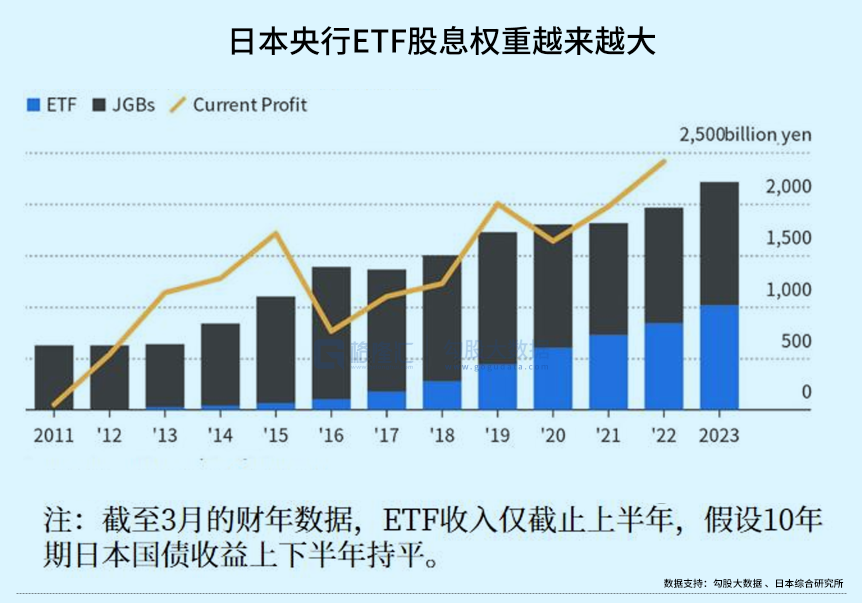

不过,日本股市的长牛,严重依赖流动性。相比美联储的无节操,日本央行其实更无下限,早早就下场买股票了。

2010年,日本央行开始购买ETF;

2012年,将购买额度从1.4万亿日元上调至1.6万亿日元;

2015年,以每年3万亿日元的速度购买ETF;

2017年,额度提升至6万亿日元;

2020年,额度增加至12万亿日元……

可以说,几乎是日本央行一手买出来了大牛市。截至3月底,日本央行的ETF保有额达到48万亿日元,成为市场最大的庄家。

而在估值狂奔的背后,是基本面的有气无力。

由于缺席新经济浪潮,日本GDP长年不变。

这也是为什么,日本会被冠以“价值陷阱”的标签,被称为“全球最不受欢迎的资产类别”。

但此时此刻,这种论调可能并不适用了。

日本或许正在夺回失去的三十年。

最近日本很热闹。

继巴菲特宣布加大对日本5大商社的持股后,黑石CEO史蒂芬·施瓦茨曼也跟着拜访了岸田。

此外,私募股权基金KKR的亨利·克拉维斯正与日本投资对象企业交流;对冲基金巨头肯·格里芬率领的美国城堡投资将15年来首次在日本开设基地;LVMH集团旗下基金L Catterton也计划扩大在日本投资……

热钱纷纷流入日本,如果仅仅用“捡便宜”来解释,未免太简单了。

更有可能的是,他们预测,在对抗越来越激烈的世界,日本这个国家正发生巨变,其未来值得看好。

也许,就像50年代的那场战争一样,日本凭借得天独厚的地理位置,又能吃到一份天赐红利?

目前,日本制造业正以数十年未有的速度,回流本土。

据日本建设业联合会调查,2022年日本国内建设订单同比增长8.4%,创20年新高。

尤其是以半导体工厂为中心的电气机械领域,订单增加了151.8%,带动了整体的增长。

目前,台积电正在日本九州熊本县建厂;全球第二大NAND存储器芯片制造商铠侠在日本修建的Fab 7闪存工厂,也已于去年10月投产。

丰田、索尼、NTT、NEC、软银等八大公司成立的半导体合资企业Rapidus,也在4月表示,将在北海道推进2nm晶圆厂建设。

日本经济产业省则宣布,力争本国半导体产业到2030年达15万亿日元规模,增至目前的3倍。

可以预见,在不断加强半导体产业的进程中,日本其他制造业也会加速回归。

而这一切,或许也只是时代大潮的前奏。

敏锐的投资者早就嗅到了气味。

实际上,从去年下半年开始,日本投资者就在以创纪录的速度抛售海外资产。

据日本财务省数据,2022年包括银行、信托、保险在内的投资者净买入3.6万亿日元,净卖出23万亿日元的外国债券,为2005年追踪该数据以来的最大数额。

海外投资者也不愿放过这块肥肉。

尤其在今年4月,巴菲特对日本市场的情绪提振效果显著。

4月,海外交易者净买入220亿美元的日本股票和期货,外资流入达到了创纪录的水平。

目前,他们都获得了不错的收益。

03

尾声

没有任何一场经济事件是单纯的经济事件。

俯瞰历史,日本的经济发展诉求,和所需要的政治力量,永远是最大的矛盾。

日本曾用制造业打败美国,最终又被美国用金融业降维打击。

从近代日本落败的过程,我们能看到,一个没有政治独立性的国家如何身不由己,惨淡收场。

即便这一次,它能凭地缘优势再度崛起,又能如何呢。

日本列岛,东、南皆是大洋,北面是荒凉的冰原,就连西边隔海相望的朝鲜半岛,也是资源贫乏之地。

它是全世界唯一一个,拥有大陆文化根基,却又只能被海洋文明唤醒的国家。

其文明具有流动性,其发展具有局限性。

从1868年明治维新,到1945年日本投降,时间长度是77年。而从彼时至今,刚好也是77年。

彼时此时,人、事、物皆不相同,形势却如此类似。

也许,历史就是一次又一次的轮回?

沒有留言:

張貼留言